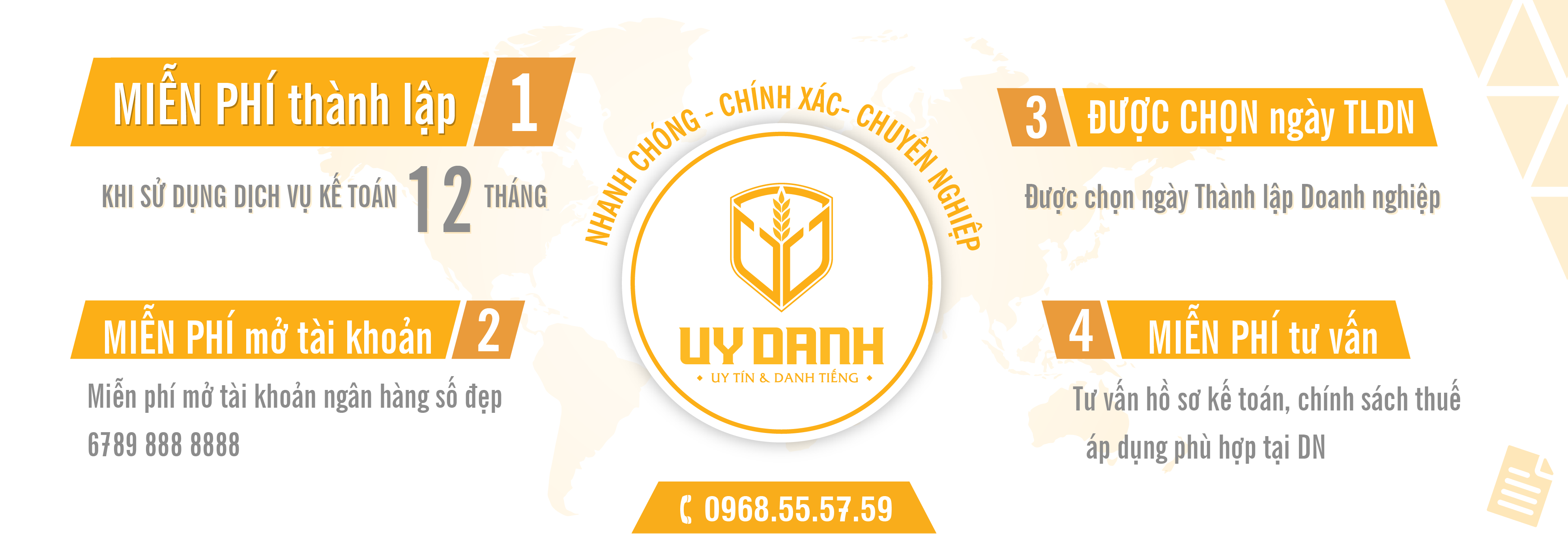

Uy Danh là một công ty dịch vụ kế toán chuyên cung cấp các dịch vụ kế toán, pháp lý, nhân sự tại Việt Nam. Nền tảng cơ bản để Uy Danh phục vụ khách hàng chính là đội ngũ kế toán, tuyển dụng, luật sư có đạo đức nghề nghiệp, năng lực chuyên môn cao đã công tác nhiều năm kinh nghiệm trong nghề – giúp khách hàng giải quyết được những vấn đề về kế toán, nhân sự, pháp lý trong doanh nghiệp. Uy danh cam kết cung cấp dịch vụ chất lượng với sự chuyên nghiệp và hiệu quả nhất.

Thương hiệu của Uy Danh là sự kết hợp giữa “UY TÍN – DANH TIẾNG” luôn nhận thức được ý nghĩa của sự UY TÍN QUÝ HƠN VÀNG, chúng tôi xây dựng hoạt động luôn là đối tác chiến lược, tin cậy – đồng hành cùng sự phát triển của khách hàng.